Belastingboxen en schijventarieven: hoe werken ze?

Hoe werken belastingboxen en schijventarieven?

Elk jaar moet er weer belasting betaald worden over het inkomen en je financiële bezittingen.

Dit gaat volgens het boxensysteem, waarin box 1 gaat over de inkomsten uit woning en werk, box 2 over belasting op aanmerkelijk belang en box 3 over de belasting op vermogen. In dit artikel wordt alles hierover uitgelegd.

In Nederland hebben we drie boxen voor inkomstenbelastingen. De meest voorkomende is Box 1. Deze box beschrijft belastingen over inkomsten uit woning en werk (loonbelasting). Box 2 en 3 gaan over het geld verkregen door investeringen en spaargelden.

Box 1: Inkomsten uit woning en werk (loonbelasting)

Deze loonbelasting wordt berekend op basis van drie belastingschijven. Hieronder staat een tabel voor de belastingschijven van 2017.

| Schijf | Belastbaar inkomen | Percentage |

|---|---|---|

| 1 | €0 t/m €19.981 | 36,55% |

| 2 | €19.982 t/m €33.790 | 40,8% |

| 3 | €33.791 t/m €67.071 | 40,8% |

| 4 | €67.072 en meer | 52% |

Voor elk gedeelte van je inkomen val je in een andere schijf waarvoor dus een ander percentage aan belasting wordt geheven. We zullen dit duidelijk maken met een voorbeeld.

John heeft een belastbaar inkomen van €70.000 voor 2017. Hij zal dus in alle verschillende schijven een deel van zijn belasting moeten betalen. We beginnen met Schijf 1.

Schijf 1: €19.981 × 36,55% = €7.303

Daarna kijken we naar het gedeelte wat er in Schijf 2 moet worden betaald. Al het inkomen tussen €19.982 en €33.790 moet in deze schijf worden betaald, en dat is €13.808, met een percentage van 40.8%. Dat leidt tot de volgende belasting in deze schijf:

Schijf 2: €13.808 × 40,8% = €5.634

We doen hetzelfde voor schijf 3, waar al het inkomen tussen €33.791 en €67.071 in valt.

Schijf 3: €33.280 x 40,8% = €13.578

Schijf vier is de rest van het inkomen, alles vanaf €67.072. Aangezien het totale belastbare inkomen van John €70.000 is, is er nu nog €2.928 aan belastbaar inkomen over en daar wordt dan een percentage van 52% belasting over betaald.

Schijf 4: €2.928 x 52% = €1.523

John’s totale loonbelasting komt dan op: €7.303 + €5.634 + €13.578 + €1.523 = €28.038.

Marginale belastingdruk

Het kan zo zijn dat je een vraag krijgt over de marginale heffingsdruk. Geen paniek! Het klinkt lastiger dan het is. De marginale heffingsdruk is eigenlijk het percentage belasting dat je moet betalen over je laatst verdiende euro.

Stel dus dat je 19982 euro verdient. Je betaalt over je laatst verdiende euro (de 19982e euro in dit geval) dan 40,8% belasting. De rest van je inkomen valt nog in de eerste schijf van 36,55%, maar dat maakt niets uit! Je kijkt echt naar de laatste euro die je verdiend hebt.

Box 2: Belasting op aanmerkelijk belang

Box 2 beschrijft belastingen verkregen uit het hebben van aandelen of winsten van aandelen van een bedrijf. Zo moet er bijvoorbeeld belasting worden betaald over verkregen dividend (winstuitkering van een bedrijf) of over winst gemaakt bij het verkopen van aandelen.

Box 2 is niet opgenomen in de examenprogramma’s van Economie en daarom is het ook niet nodig om hier uitgebreide kennis over te hebben of berekeningen mee te kunnen doen.

Box 3: Belasting op vermogen

Deze box beschrijft belastingen die moeten worden gedaan over je vermogen, dit is voornamelijk spaargeld. Tot 2016 was deze belasting vrij overzichtelijk. Over al het spaargeld na een bepaalde drempel moest 1.2% belasting worden betaald. Dit was omdat er vanuit gegaan werd dat je winst maakt met de rente op je spaargeld en de staat daar een deel van wil.

In 2017 is dit systeem helemaal veranderd. De eerste €25.000 is volledig belastingvrij en kan van het totale vermogen worden afgetrokken. Daarna wordt net als in Box 1 gewerkt met verschillende schijven en tarieven (percentages).

| Schijf | Belastbaar inkomen | Percentage |

|---|---|---|

| 1 | Tot en met €75.000 | 2,871% |

| 2 | Van €75.001 t/m €975.000 | 4,6% |

| 3 | Vanaf €975.001 | 5,39% |

Even oefenen!

Een voorbeeld. Julia is alleenstaand en heeft €125.000 aan spaargeld. Aangezien de eerste €25.000 aan spaargeld belastingvrij is werken we met een vermogen van €100.000 in de rest van deze berekening. Wat is de totale belasting die Julia moet betalen over haar spaargeld?

Leerlingen die hier vragen over hebben, keken ook naar:

Wat is de hypotheekrenteaftrek en hoe werkt het?

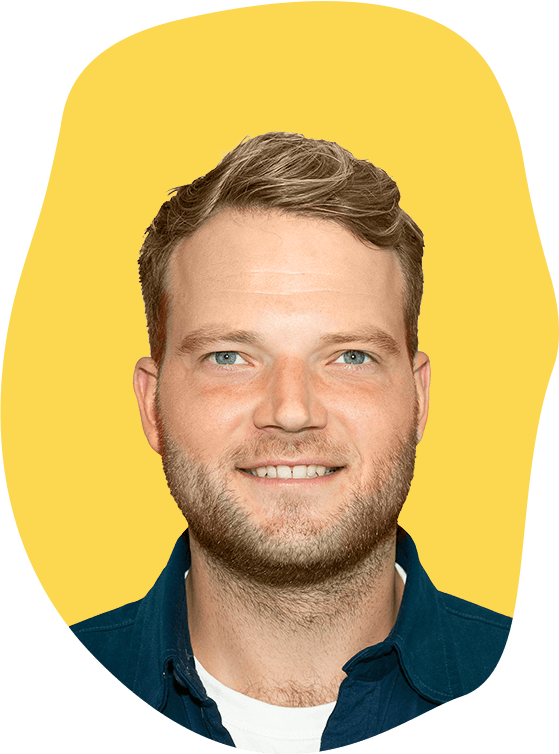

Werkt u in het vo of mbo? Plan direct een vrijblijvende demonstratie in!

We laten u graag geheel vrijblijvend zien hoe Mr. Chadd werkt, hoe het kan worden ingezet en wat de meerwaarde is. Dit doen we in een fysieke of online afspraak van zo'n 30 minuten. Let op! Deze demonstratie is alleen bedoeld voor mensen die werkzaam zijn in het vo of mbo, NIET voor leerlingen!

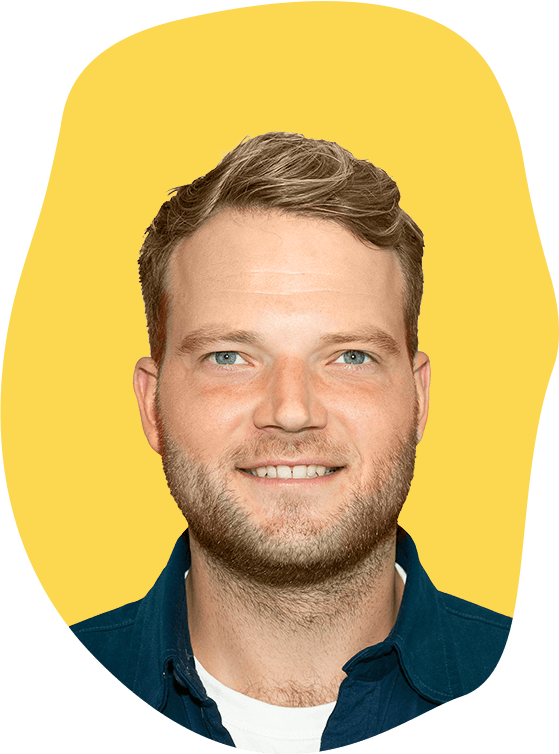

Meer informatie over Mr. Chadd

Laat hieronder uw gegevens achter en we sturen u geheel vrijblijvend meer informatie over Mr. Chadd op!

Werkt u in het vo of mbo? Neem contact op!

Bent u benieuwd naar de voordelen van Mr. Chadd of heeft u andere vragen? Laat uw gegevens achter en wij nemen zo snel mogelijk contact op.